QuantLib 金融计算——利率曲线之构建曲线(2)

介绍用 QuantLib 基于到期利率曲线构建即期利率曲线。

由于版本问题,代码可能与最新版不兼容。

QuantLib 金融计算——利率曲线之构建曲线(2)

概述

理论和实践上有多种方法可以构建与市场一致的利率曲线,背后的方法论取决于市场上的可获得金融工具的流动性。在构建利率曲线时有两个选项必须选定好:拟合方法和所选的金融工具。

quantlib-python 允许构建下列两大类利率曲线:

- 第一类,根据数值和对应日期构建:

DiscountCurve,根据贴现因子构建- 若干

*ZeroCurve型的利率曲线,根据债券零息利率构建(前缀表示具体的构建方法) ForwardCurve,根据远期利率构建

- 第二类,根据若干固定收益类对象(如

FixedRateBond)构建:- 若干

Piecewise**型的利率曲线,根据若干不同类型金融工具(存款利率、利率远期合约和互换等等)的报价分段构建(后缀表示具体的构建方法和曲线类型) FittedBondDiscountCurve,根据若干债券的价格构建

- 若干

本文介绍第二种。

载入 QuantLib:

1

2

3

import QuantLib as ql

print(ql.__version__)

1

1.12

YieldTermStructure

事实上,所有上述类都派生自基类 YieldTermStructure,该基类实现了一些常用的功能。例如,实现了返回基准日期、天数计算规则、日历的函数,以及返回利率的最小或最大日期的函数。

YieldTermStructure 常用的成员函数:

discount(d, extrapolate = False):浮点数,d是Date对象,extrapolate是布尔型。返回贴现因子大小。zeroRate(d, resultDayCounter, comp, freq = Annual, extrapolate = False):InterestRate,d是Date对象,resultDayCounter是DayCounter对象,comp和freq是预置整数,extrapolate是布尔型。返回等价的零息利率对象。forwardRate(d1, d2, dc, comp, freq = Annual, extrapolate = false):InterestRate,d1和d2是Date对象,resultDayCounter是DayCounter对象,comp和freq是 quantlib-python 预置整数(表示付息方式和频率),extrapolate是布尔型。返回d1和d2之间的远期利率对象。

问题描述

以货币网 2018-07-23 发布的国债收盘利率曲线为基准,构造一组样本券:

- 样本券的期限分别为利率曲线的关键期限,如 1、5、15 年等;

- 样本券的付息频率为每年付息一次;

- 样本券的票息率为对应期限的到期利率;

- 样本券的当前价格为 100 元

此时,这些样本券确定的“到期”利率曲线即为发布的收盘利率曲线,因为对于每年付息一次的固息债,全价等于 100 时票息率恰好等于到期利率。

下面,从上述样本券中构造出满足某种限制条件的“即期”利率曲线。理论上,重新构造出的即期利率应当与货币网发布的即期利率非常接近,甚至相等。

| 期限 | 到期利率 | 即期利率 |

|---|---|---|

| 1 | 3.0544 | 3.0544 |

| 2 | 3.1549 | 3.1565 |

| 3 | 3.2489 | 3.2531 |

| 4 | 3.2702 | 3.2744 |

| 5 | 3.2915 | 3.2964 |

| 6 | 3.3958 | 3.4092 |

| 7 | 3.5000 | 3.5237 |

| 8 | 3.5050 | 3.5264 |

| 9 | 3.5100 | 3.5298 |

| 10 | 3.5150 | 3.5337 |

| 15 | 3.7765 | 3.8517 |

| 20 | 3.8163 | 3.8884 |

| 30 | 3.9568 | 4.0943 |

| 50 | 3.9720 | 4.0720 |

Piecewise**

quantlib-python 提供的若干 Piecewise** 型的利率曲线意为“分段利率曲线”,可以根据若干固收类金融工具的报价推算出特定期限的利率(或贴现因子),进而构建利率曲线。

分段利率曲线的原理

分段利率曲线接受一组不同期限的固收类金融工具(如固息债、利率互换和远期利率协议等等),根据具体金融工具的贴现方法、期限、价格等等因素拆解(bootstrap)出对应期限的即期利率(或等价的贴现因子)。再通过某种插值手段——通常是样条插值,构造出与实际即期利率(或贴现因子)最接近的理论利率曲线。

Piecewise** 对象的构造

PiecewiseLogCubicDiscount 从金融工具报价中拆解出贴现因子,并用对数三次样条插值构建理论贴现因子曲线。其构造函数具有以下实现

1

2

3

4

5

6

7

PiecewiseLogCubicDiscount(referenceDate,

instruments,

dayCounter,

jumps,

jumpDates,

accuracy,

i)

或

1

2

3

4

5

6

7

8

PiecewiseLogCubicDiscount(settlementDays,

calendar,

instruments,

dayCounter,

jumps,

jumpDates,

accuracy,

i)

这些变量的类型和解释如下:

referenceDate:Date对象,构造曲线的基准日期settlementDays:整数,结算日天数calendar:Calendar对象,市场对应的日历表instruments:一列*Helper类的对象,特定金融工具的辅助类,用于拆解计算。dayCounter:DayCounter对象,市场对应的天数计算规则jumps:一列RelinkableQuoteHandle对象,利率跳跃的幅度,默认是空的jumpDates:一列Date对象,利率跳跃的日期,默认是空的accuracy:浮点数,收敛精度,默认是 1e-12i:MonotonicLogCubic对象,插值方法,默认是MonotonicLogCubic()

PiecewiseLogCubicDiscount 常用的成员函数均继承自基类 YieldTermStructure。

PiecewiseLogCubicDiscount 对利率曲线的形状没有“结构性”的限制,可以很好的拟合实际得到的利率数据,代价是缺少理论性的解释能力。

FittedBondDiscountCurve

和 PiecewiseLogCubicDiscount 相反,FittedBondDiscountCurve 对利率曲线的形状提出了“结构性”的限制,最终拟合曲线的理论解释性更强,曲线也更光滑,但代价是拟合程度会降低。

FittedBondDiscountCurve 的原理

FittedBondDiscountCurve 接受一组不同期限的固息债对象,同时假设理论即期利率(或贴现因子)满足某种特定的函数形式——通常由几个参数控制。用理论曲线对算出债券的理论价格,寻找最佳参数,使得理论价格和实际价格的距离最小。最佳参数确定的曲线便是拟合出的理论曲线。

FittedBondDiscountCurve 的构造

FittedBondDiscountCurve 从一列固息债对象中拆解出贴现因子,并用要求理论贴现因子曲线满足某种参数形式。其构造函数具有以下实现

1

2

3

4

5

6

7

8

FittedBondDiscountCurve(referenceDate,

helpers,

dayCounter,

fittingMethod,

accuracy,

maxEvaluations,

guess,

simplexLambda)

或

1

2

3

4

5

6

7

8

9

FittedBondDiscountCurve(settlementDays,

calendar,

helpers,

dayCounter,

fittingMethod,

accuracy,

maxEvaluations,

guess,

simplexLambda)

这些变量的类型和解释如下:

referenceDate:Date对象,构造曲线的基准日期settlementDays:整数,结算日天数calendar:Calendar对象,市场对应的日历表helps:一列*Helper类的对象,固息债的辅助类,用于拆解计算。dayCounter:DayCounter对象,市场对应的天数计算规则fittingMethod:FittingMethod对象,规定理论曲线的函数形式。accuracy:浮点数,收敛精度,默认是 1e-10maxEvaluations:整数,数值优化计算中的最大迭代次数guess:一列浮点数,数值优化计算的初始参数,默认是空的simplexLambda:浮点数,单纯型算法中的尺度,默认是 1.0

FittedBondDiscountCurve 常用的成员函数均继承自基类 YieldTermStructure。

FittingMethod 类

FittingMethod 是一个基类,quantlib-python 具体提供的 FittingMethod 子类有以下几个:

ExponentialSplinesFitting:指数样条模型,贴现因子的形式为 $d(t) = \sum_{i=1}^9 c_i \exp^{-\kappa \cdot i \cdot t}$,其中 $c_i$ 和 $\kappa$ 是需要确定的参数。CubicBSplinesFitting:三次 B-样条模型,贴现因子的形式为一组三次 B-样条 $N_{i,3}(t)$ 的组合,$d(t) = \sum_{i=0}^{n} c_i \cdot N_{i,3}(t)$,其中 $c_i$ 是需要确定的参数。SimplePolynomialFitting:简单多项式模型,贴现因子的形式为多项式NelsonSiegelFitting:Nelson-Siegel 模型,即期利率的形式为 $r(t) = c_0 + (c_1 + c_2) \cdot (1 - exp^{-\kappa \cdot t})/(\kappa \cdot t) - c_2 exp^{- \kappa \cdot t}$,其中 $c_i$ 和 $\kappa$ 是需要确定的参数。SvenssonFitting:Svensson-Nelson-Siegel 模型,即期利率的形式为 $r(t) = c_0 + (c_1 + c_2)(\frac {1 - exp^{-\kappa \cdot t}}{\kappa \cdot t}) - c_2exp^{ - \kappa \cdot t} + c_3{(\frac{1 - exp^{-\kappa_1 \cdot t}}{\kappa_1 \cdot t} -exp^{-\kappa_1 \cdot t})}$,其中 $c_i$、$\kappa$ 和 $\kappa_1$ 是需要确定的参数。

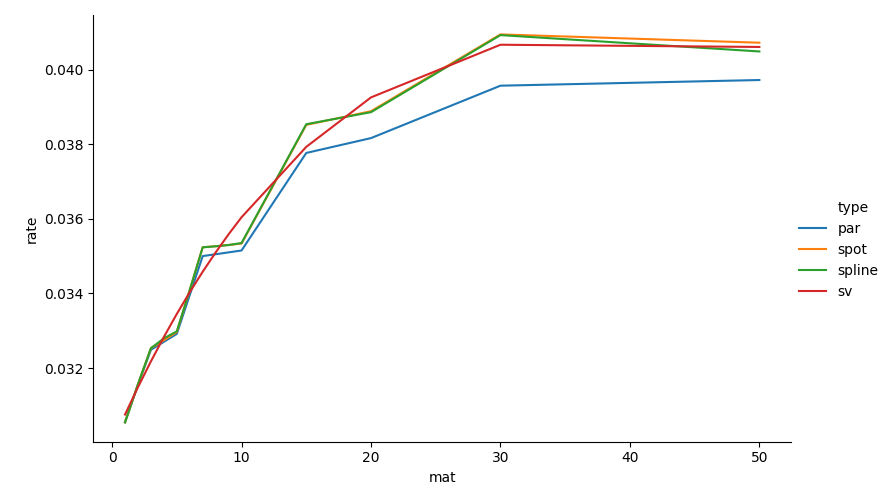

拟合曲线

下面分别用 PiecewiseLogCubicDiscount 和 FittedBondDiscountCurve 拟合“问题描述”中构造出的样本券对应的即期利率曲线,FittedBondDiscountCurve 方法使用 Svensson-Nelson-Siegel 模型。

理论上,PiecewiseLogCubicDiscount 拟合出的曲线应该非常接近货币网发布的即期利率曲线,很可能是锯齿状的,不光滑的(由于市场的深度和广度有限)。FittedBondDiscountCurve 拟合出的曲线应该非常光滑,并且足够接近货币网发布的曲线。

例子,拟合曲线并输出 Svensson-Nelson-Siegel 模型的参数。

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24

25

26

27

28

29

30

31

32

33

34

35

36

37

38

39

40

41

42

43

44

45

46

47

48

49

50

51

52

53

54

55

56

57

58

59

60

61

62

63

64

65

66

67

68

69

70

71

72

73

74

75

76

77

78

79

80

81

82

83

84

85

86

87

88

89

90

91

92

93

94

95

96

97

98

99

100

101

102

103

104

105

106

107

108

109

110

111

112

113

114

115

import QuantLib as ql

import pandas as pd

import seaborn as sb

def testingYields3():

maturities = [1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 15, 20, 30, 50]

pars = [0.030544, 0.031549, 0.032489, 0.032702, 0.032915, 0.033958, 0.03500,

0.035050, 0.035100, 0.035150, 0.037765, 0.038163, 0.039568, 0.03972]

spots = [0.030544, 0.031565, 0.032531, 0.032744, 0.032964, 0.034092, 0.035237,

0.035264, 0.035298, 0.035337, 0.038517, 0.038884, 0.040943, 0.040720]

numberOfBonds = len(maturities)

cleanPrice = [100.0] * numberOfBonds

quote = [ql.SimpleQuote(c) for c in cleanPrice]

# quoteHandle = [ql.QuoteHandle()] * numberOfBonds

# for i in range(len(quoteHandle)):

# quoteHandle[i].linkTo(quote[i])

quoteHandle = [ql.QuoteHandle(q) for q in quote]

frequency = ql.Annual

dc = ql.ActualActual(ql.ActualActual.ISMA)

accrualConvention = ql.ModifiedFollowing

convention = ql.ModifiedFollowing

redemption = 100.0

calendar = ql.China(ql.China.IB)

today = calendar.adjust(ql.Date(23, 7, 2018))

# ql.Settings.evaluationDate = today

ql.Settings.instance().evaluationDate = today

bondSettlementDays = 0

bondSettlementDate = calendar.advance(

today,

ql.Period(bondSettlementDays, ql.Days))

instruments = []

for j in range(len(maturities)):

maturity = calendar.advance(

bondSettlementDate,

ql.Period(maturities[j], ql.Years))

schedule = ql.Schedule(

bondSettlementDate,

maturity,

ql.Period(frequency),

calendar,

accrualConvention,

accrualConvention,

ql.DateGeneration.Backward,

False)

helper = ql.FixedRateBondHelper(

quoteHandle[j],

bondSettlementDays,

100.0,

schedule,

[pars[j]],

dc,

convention,

redemption)

instruments.append(helper)

tolerance = 1.0e-10

max = 5000

svensson = ql.SvenssonFitting()

ts0 = ql.PiecewiseLogCubicDiscount(

bondSettlementDate,

instruments,

dc)

ts1 = ql.FittedBondDiscountCurve(

bondSettlementDate,

instruments,

dc,

svensson,

tolerance,

max)

spline = []

sv = []

print('{0:>9}{1:>9}{2:>9}{3:>9}'.format(

"tenor", "spot", "spline", "svensson"))

for i in range(len(instruments)):

cfs = instruments[i].bond().cashflows()

cfSize = len(instruments[i].bond().cashflows())

tenor = dc.yearFraction(today, cfs[cfSize - 1].date())

print(

'{0:9.3f}{1:9.3f}{2:9.3f}{3:9.3f}'.format(

tenor,

100.0 * spots[i],

100.0 * ts0.zeroRate(cfs[cfSize - 1].date(), dc, ql.Compounded, frequency).rate(),

100.0 * ts1.zeroRate(cfs[cfSize - 1].date(), dc, ql.Compounded, frequency).rate()))

spline.append(ts0.zeroRate(cfs[cfSize - 1].date(), dc, ql.Compounded, frequency).rate())

sv.append(ts1.zeroRate(cfs[cfSize - 1].date(), dc, ql.Compounded, frequency).rate())

df = pd.DataFrame(

dict(

mat=maturities * 4,

rate=pars + spots + spline + sv,

type=['par'] * 14 + ['spot'] * 14 + ['spline'] * 14 + ['sv'] * 14))

print(ts1.fitResults().solution())

return df

rs = testingYields3()

sb.relplot(

x='mat', y='rate', kind='line', hue='type',

data=rs, height=5, aspect=1.6)

结果如下:

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

tenor spot spline svensson

1.000 3.054 3.054 3.075

2.000 3.157 3.156 3.149

3.000 3.253 3.253 3.218

4.000 3.274 3.280 3.283

5.000 3.296 3.298 3.345

6.000 3.409 3.409 3.403

7.000 3.524 3.523 3.458

8.000 3.526 3.526 3.510

9.000 3.530 3.530 3.558

10.000 3.534 3.535 3.604

15.000 3.852 3.854 3.793

20.000 3.888 3.886 3.925

30.000 4.094 4.092 4.067

50.000 4.072 4.049 4.061

[ -0.00407737; 0.0336154; -0.00836815; 0.0408907; 0.00186543; 0.0397046 ]

将结果可视化。蓝色线表示到期曲线,橙色线表示即期曲线,绿色线是 PiecewiseLogCubicDiscount 拟合的结果,红色线是 FittedBondDiscountCurve 拟合的 Svensson-Nelson-Siegel 模型,与预期完全一致。